城投公司业务选择模型及应用

当前,城投公司处在转型发展的重要机遇期,如何突破业务发展瓶颈、创新业务盈利模式,选择适合自身特点和资源特征的业务,同时能很好地驾驭多种业务的运作,已成为城投公司亟待解决的问题。鉴于此,本文通过引入资源能力与市场价值匹配矩阵,为城投公司的业务选择提供参考。

专业化、市场化、组合化是城投公司业务发展的必然趋势。自2010年国务院《关于加强地方政府融资平台公司管理有关问题的通知》(国发[2010]19号)颁布以来,城投公司面临业务转型、培育自身造血机能的压力。目前各大城投公司纷纷通过业务范围拓展、业务类型创新等形式,谋求自身的业务转型发展,提升市场化盈利水平。专业经营下的多元业务组合已成为城投公司培育造血机能和增强抗风险能力的重要途径,需要更多的专业支持。

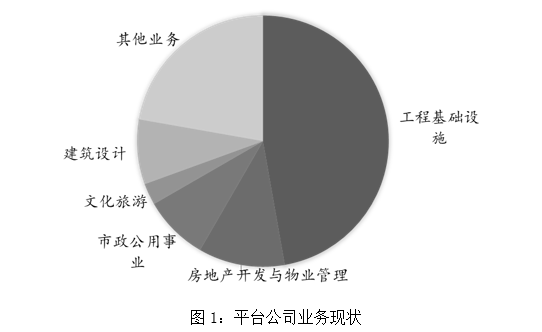

01.城投公司业务发展特征

首先,业务定位主要以特定城市为依托,具有明显的地域特征。我国现有的城投公司都依托于具体的市/县城市设立,主要服务于自身所依托的城市,一般不超越自己所依托城市的边界而到其他城市开展业务。

其次,业务类型主要以开发为主,逐步走向运营。城投公司大多具有政府背景,主要以完成政府投资开发、产业投资任务为己任,经营性资产占比较少。前期不少城投公司以融资为主导,通过多渠道融入大量资金投入城市,产生了较大的债务。依托投资开发所形成的运营性业务规模较小、成长性较弱。

最后,城投公司的业务市场化程度低,盈利能力弱。当前城投公司业务开展主要还是依托政府投资开发计划进行。城投公司投资的项目收益较低、甚至没有收益,公司自身盈利能力非常弱,业务规模较小,其报表中反映的利润指标往往是政府通过财政补贴或报表合并的方式形成的。根据一项对全国平台公司100强的研究分析,100强平台公司的平均营业收入为18亿左右,经营利润较低。

02.城投公司业务选择评估模型构建

作为独立的经济主体,判断城投公司是否适合进入某一业务领域,主要取决于两方面的因素:

一是拟进入领域是否具有良好的业务增长前景,即市场增长率;

二是公司的核心竞争力与拟开展业务的关键成功因素的匹配性如何。

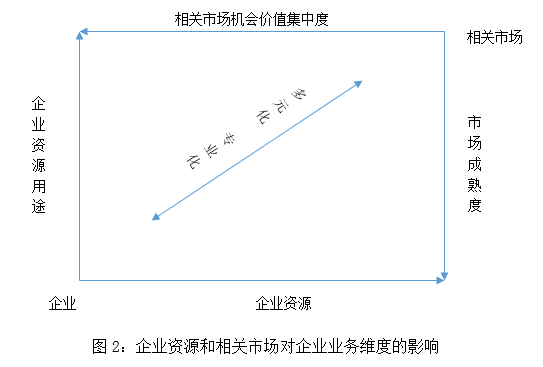

城投公司只有选择具有良好市场增长前景,关键成功因素与核心竞争力匹配性高的业务,实施多元业务组合才能取得成功。业务增长前景由相关的市场价值集中度和市场成熟度来衡量。市场价值集中度越高,市场越成熟,企业越不适宜选择过多的业务经营。

当前我国城建领域市场成熟度较低,市场价值集中度不高,比较适合进行多元化经营。另外,企业的资源能力也决定了企业从事某项业务所可能实现的价值,企业在某项业务上的资源能力越强,说明企业在这项业务上的相对能力就较强。城投公司的多元化维度和规模主要由这两种因素决定,如图2所示:

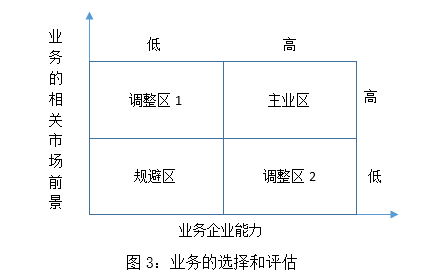

城投公司的业务按照业务增长前景可以大致归为四类:规避区、两个调整区和主业区。规避区中的业务企业能力较差,同时市场潜力也差,城投公司不应从事该类业务。

调整区1中,虽然城投公司目前在这方面的业务能力较差,但却有较好的增长前景,公司应适时进行调整;如果市场吸引力足够大,则设法强化这方面的能力,比如通过并购重组获取这方面的能力;否则考虑放弃该业务,如进行业务剥离。

在调整区2中,城投公司在该业务上能力较强,但潜在的市场空间却有限,公司也应当做出调整;如果集中资源能够抢占竞争对手的市场,则应积极进入该业务领域,否则看这种能力是否能够转移,如果不能转移,在盈利的情况下继续经营。

主业区是城投公司发展追求的目标,公司在该业务上具有较强的能力,同时该业务又有非常好的增长前景。如果出现在主业区的业务越多,业务之间差别又不太悬殊,公司可选择采用较高维度的多元化模式。

03.城投公司业务选择评估模型应用

在很多情况下,城投公司的业务选择是由政府赋予的职能定位决定的。城投公司随着城市化进程的推进,其自身业务选择也会随之变化。但公司业务一旦确定下来,投入该项业务的资源可能在短期内无法转换。即使从目前来看,该业务不再具有吸引力,但沉没的成本迫使公司不能简单放弃了事。因此,如果公司认为某项业务时效较强而转移成本又较高时,一般选择比较灵活的小规模经营。如果行业较为持久,同时转移成本又较高 ,那么大规模投资的企业往往会起到阻止其他企业进入的作用,尤其是进入资本要求较高的行业。城建业务市场属于利润较低,竞争不够充分,只要城投公司的资源能力相应集中,一般会采取极低维度的多元化(包括专业化)模式。

另外,利用“企业资源能力——市场价值集中度”理论,我们也可以很好地解释在经济发达地区,为什么很多城投公司偏好多元化。很多城投公司都缺乏经营性资源,因此公司的资源能力倾向于利用机会性能力资源,如利用与政府之间的关系,在开辟新业务方面具有很强的优势,并且在这些发达地区,新业务一般都具有广阔的增长空间。因此,城投公司倾向于扩展多元化维度。

但又由于经济环境的速变性和企业资源能力向更具吸引力新业务的转移,原来的高增长业务逐步过渡到调整区1。这种机会型多元化模式往往不是基于经营性资源。所以,其多元化模式一般是多链条多元化模式。拥有剩余资源尤其是资金或流动性很强资源的城投公司在一个充满机会的环境中,也会倾向于采取多链条多元化的战略,这些流动资源在新机会上的效能一般比追加在现有业务上的要大,而新机会的市场前景一般也较好,所以,很容易被企业评估为新主业而纳入企业的战略规划中。

对于经济欠发达地区,城投公司资金匮乏,直观理解是企业无力开展多元化经营。根据业务选择与评估模型,资金匮乏的城投公司,在非相关的新业务领域,公司的资源效能很小,可用的资源量也非常有限。因此,新业务主要分布在调整区1,现有业务则分布在调整区2或主业区。如果公司的资源能力向调整区1转移存在困难,那么公司会调整现有的业务结构,向主业区业务转移,剥离虽有良好市场前景但企业资源能力较弱和企业资源能力较强但市场前景不太乐观的业务,把资源能力集中在相对有潜力且具有一定核心竞争力的业务。

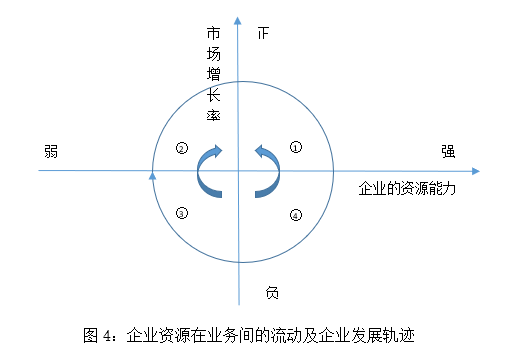

城投公司内部资源在各业务上的动态配置,实际上还是来源于各业务在企业资源能力和业务增长前景上的分布。为了直观和便于操作,我们用市场增长率来代替业务增长前景,企业资源在业务之间的流动及业务发展轨迹如图4所示,细线箭头表示业务的生命周期,宽箭头表示资源的流动方向。

业务开始都是企业资源能力较弱,市场增长率很强,企业会注入资源;然后业务的企业能力变强,市场增长率会很高,企业继续投入资源。但过了高增长期之后,该业务的增长率会降低,降低的原因是由于市场竞争者增多导致的。如果企业处于比较劣势的地位,那么业务就会处于负增长,企业就应从中抽取资源投入有潜力或增长趋势正强劲的业务。该业务的企业能力随着资源的逐渐减少,业务能力弱化,企业进入第三象限,直至该业务消亡。

如果企业业务长期处于第一象限的位置,那么企业可以考虑在一定时期内对其进行专业化;如果业务长期处于第二象限的位置,即靠企业自身能力无法支撑该业务,则需考虑以建立战略联盟或出售专利技术的方式实现其价值;如果业务长期处于第三象限,则应考虑通过转移资源能力,退出该业务;而如果业务长期处于第四象限,若资源转移成本较低,则城投公司应通过资源重新配置,开辟新业务,否则在盈利的情况下继续经营。

04.小结

作为我国城市建设发展的主力军之一,城投公司在城镇化进程中发挥着重要作用,其独特的政府背景和职能定位,决定了其业务范围必然围绕城市开发及运营展开,进行相关多元化业务拓展。结合业务选择模型,城投公司的业务选择应依托自身的资源状况,发挥资源整合能力,积极布局市场前景好的产业领域。

城投公司要长期地存在和发展下去,必须在不同的发展阶段进行不同的业务组合。不仅要保证资源在单个业务系统内的增值循环,还应确保各个业务系统之间的转移和配置的流畅性。因此,城投公司各系统专用性资产越少,越具备发展多元化的优势。